NO MALO, DISTINTO

El contexto internacional está sumando señales de preocupación aunque sin riesgos de una crisis sistémica. Mientras se espera que antes de fin de año la FED comience el ciclo de suba de tasas, la incertidumbre generada por Grecia y China consolidan un nuevo escenario para la Argentina en los próximos años. El escenario global de dólar débil, precio de commodities altos y fuerte crecimiento de los emergentes va quedando cada vez más lejos. Por ello, la sucesión al gobierno de CFK deberá resolver el faltante de divisas con una gran dosis de virtudes propias y no confiar tanto en un contexto internacional favorable como el de la última década.

Concretamente, las ventajas que el contexto global brindó no sólo a la Argentina sino a las demás economías emergentes se van agotando. A medida que se consolida el crecimiento en los Estados Unidos, con recuperación de empleo y sin riesgos de deflación, la Reserva Federal se va preparando (ver Analytico #317 “La Fed se prepara”) para subir las tasas de interés de referencia por primera vez desde diciembre de 2008. Si bien sería la suba más anunciada de la historia, lo que importa es cómo quedará configurado el nuevo ciclo monetario en los Estados Unidos y cuál será su impacto en el resto del mundo.

Inversa es la situación en Europa y Japón, donde los bancos centrales continúan fogoneando políticas monetarias expansivas para dinamizar el crédito y evitar riesgos de deflación. Más aun, si bien la crisis en Grecia aumenta la incertidumbre y volatilidad, esperamos que el Banco Central Europeo limite los efectos de contagio hacia otros países, con lo cual no vemos riesgos de una crisis económica en el resto de Europa. Con todos estos elementos a mano, esperamos que el dólar continúe fortaleciéndose a nivel global.

Mientras en Europa se debate la conveniencia de mantener a Grecia dentro de la zona euro, desde China llegan noticias que encienden las luces de alerta. Si bien es un hecho que el Partido Comunista Chino está reorientando el modelo de crecimiento hacia el consumo privado desde las exportaciones y la inversión, la gradual desaceleración del PBI es un dato a tener en cuenta, especialmente para las economías emergentes. De hecho, en el primer trimestre el PBI chino subió “apenas” 7% i.a., el menor crecimiento de los últimos 6 años y el segundo peor de las últimas dos décadas. Pese a que la desaceleración es gradual y previsible, no deja de alertarnos la notable caída que muestran las importaciones en donde se destacan las menores compras de materias primas.

Siendo el principal demandante de materias primas del mundo, el menor dinamismo de China puede consolidar un nuevo golpe a la baja para los fundamentals de los precios de los productos primarios. Así las cosas, con la combinación de un shock de oferta y menor dinamismo de China no prevemos grandes cambios para las cotizaciones de los principales commodities en los próximos meses.

Si bien es un mercado muy particular, la notable caída de la bolsa de Shangai en el último mes (-25% desde el máximo alcanzado en junio) es para seguir de cerca dado que podría tener consecuencia directa sobre el sistema bancario y podría darle otro golpe al nivel de actividad.

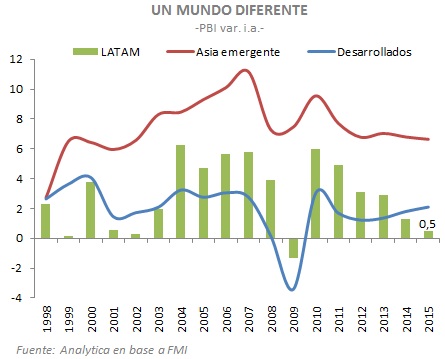

En este escenario de dólar fortalecido, China creciendo menos y precios de materias primas más bajos, América Latina vuelve a enfrentar sus clásicos problemas de crecimiento. De hecho, de acuerdo a las Perspectivas Económicas Globales del FMI, en 2015 América Latina sólo crecería 0,5% i.a, la peor performance desde 2009 y muy alejado del crecimiento de 4% i.a. que promedió en la última década. Pese a estar en mejores condiciones que en otros períodos, es la región que más siente los impactos globales y afrontará el ciclo bajista en un contexto de déficit de cuenta corriente y con marcado deterioro de las finanzas públicas.

Así las cosas, con atraso cambiario, perspectivas estables de los precios de las materias primas y débil demanda de los principales socios comerciales argentinos, no hay muchas chances de un salto exportador que provea las divisas necesarias para crecer y acumular reservas. La buena noticia es que la liquidez global seguirá siendo un activo para lograr financiamiento necesario para paliar esta situación. Vemos entonces que el contexto internacional que enfrentará la sucesión del gobierno CFK no será bueno; tampoco malo, apenas distinto.